炒房客:贷到就是赚到?!

贷到就是赚到

关于2008年,你能想起什么?估计很多人的第一反应就是:美国次贷危机,中国四万亿信贷刺激。

过去这十年,你最大的感受是什么?估计很多人的第一反应就是:房价翻了不止一个跟头,买房的赚发了,没买房的都跌落到社会底层。

尤其是经过2016年这波全国楼市疯涨的洗礼,“钱不值钱”的观念已深入人心:

今天房子的全款,变成了明天的首付款;

今天房子首付款,变成了明天的月供款;

钱变得越来越毛,钱变得越来越不值钱。

你如果问:为什么呢?回答的人像个经济学家:央妈货币超发啊,M2每年增加15%,货币每年就贬值15%。你今年赚10万,明年赚不到11.5万,你的社会阶层就在下滑。

你如果再追问:那怎么办呢?回答的人斩钉截铁:多贷款、多负债啊。钱越印越多、越来越毛,而你的债务额却没有变化,相当于你的债务负担在越降越低啊。

你打破沙锅问到底:怎么负债呢?回答的人就满脸鄙夷:房抵贷、经营贷、信用贷、消费贷、装修贷、信用卡、甚至还有互联网借贷……

你自己都已没了底气:贷这些钱……干什么呢?回答的人已彻底不耐烦了:买房啊。房子是吸附超发货币的海绵体,这叫躺赢超发货币的红利——什么都不用干,躺着白赚钱。

于是,我们看到了一波波炒房大军的崛起:

北京限购、上车门槛太高,那就到环京去炒房;

一线城市限购、房价太高,那就去二线城市炒房;

二线城市限购、房价暴涨,那就去三四线城市炒房;

炒房团还紧追国家政策去炒房,当然也不能忽视国际周边环境:

雄安新区规划一出,炒房客连夜驱车到雄安;

粤港澳大湾区一出,区内的房价就看涨一片;

朝鲜刚说要改革开放,丹东就挤满了炒房客;

……

货币不断超发,而买房躺赢货币超发红利,谁不想不劳而获呢?所以,贷到就是赚到。

资金有成本的

贷款、债务是什么?它是资金的拆借、流动。让闲置的钱流动起来,让钱从收益低、效率低的地方流向收益高、效率高的地方——哪里有暴利,哪里就会吸引源源不断的资金流,这是社会资源的合理配置。

过去二十年,房价上涨、流入的资金赚得盆满钵满,是城镇化红利、人口大城市聚集红利、经济发展红利、当然也有货币超发红利等合力助推的结果,因为天量资金蜂拥而至,才有了当下一二线城市面貌的日新月异。记住,是合力助推,而非仅仅货币超发的功劳。

过去炒房资金确实赚钱,但别忘了:资金是有成本的。

资金的收益减去资金的成本,才是利润。

在有利润时,多贷款高杠杆才是划算的。

稳定现金流,才不会杠杆断裂前功尽弃。

而现在的高杠杆炒房客都不具备这些条件:成本最低的房抵贷年化利率在7.5%左右,信用贷/消费贷年化利率在10%左右,互联网借贷年化利率在15%以上,民间借贷年化利率在18%左右,信用卡利率会低些、但额度有限。

也就是说,房价不要说跌了,就是维持现在的价格、甚至年涨幅低于5%(房贷基准利率在4.9%,而基准利率早已取消)就是亏钱的,更何况还有2-10年的限售期,而这都需要现金流来维持。

炒房客标榜的印钞机永不停歇、货币持续贬值,以及由此得出的“贷到(钱)就是赚到(钱)”的结论,更多的是一种借由“眼前经验推测未来”的路径依赖——近十年如此,不代表永远如此,货币政策上除了通货膨胀、还有通货紧缩。

现在的货币是纯信用货币,其数量由政府控制,M2每年增长15%的结论根本就不可靠。

▲如果用(M2增长-GDP增长)的差值来衡量是否货币超发的话,由图可知,二者在逐渐拉近,也就是货币超发在减少。2016年M2增长已降低到8.2%,而GDP增长为6.9%,即使货币超发也才1.3%。

其实,通过超发货币刺激经济也就近几十年的事,也不是所有国家的货币都在贬值变毛。

货币超发贬值

在1929-1933年美国大萧条之前的欧美资本主义国家,几乎每十年一次经济危机,当时对待危机的措施是——不采取任何措施,那时奉行政府不干预的自由市场经济,危机被认为是市场的自我调节——而不像我国现在政府主导去产能、去债务杠杆、供给侧改革。

现在看来,你或许会觉得当时的货币政策还很奇葩:出现经济危机,不仅不放水刺激经济,反而会缩减货币的供应——因为经济危机,所以生产停滞,所以商品供应减少,所以货币供给就理应少啊。

但因大萧条的破坏性太大(失业/治安),美国政府不得已才干预经济——通过兴建一大批水坝/桥梁等公共设施来刺激经济。此后,国家干预经济的凯恩斯主义才推广开来。

但直到1971年前,国家的干预也很有限,因为那时是金本位时代——国家印钞是有黄金储备限制的,而现在的纯信用货币——国家无锚发行货币还不到50年,准确的说,大规模的运用也就是从2008年次贷危机开始的。

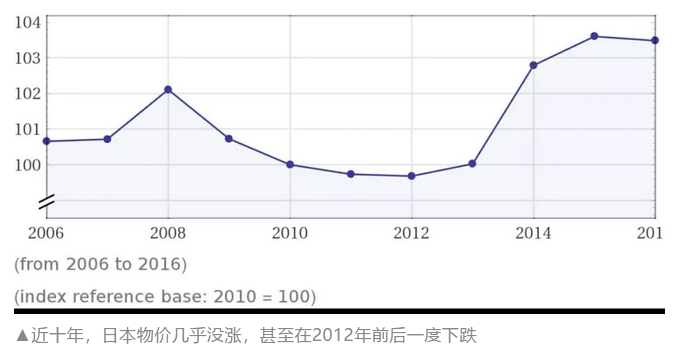

那货币真的会以年15%的速度贬值下去吗?当然不是。这只是一个国家阶段性的现象,如果对日本、西欧经济有所了解,或经常去这些国家的人会发现,那里的物价很稳定、甚至几十年都没有啥变化,当然也不存在货币变毛的问题。

近十年日本CPI指数走势图:

懂货币银行的人都知道,贷款就是印钞。而印钞是央行、商业银行和贷款人三者合力的结果,并不是说央行(其代表政府)想印钞就印钞,必须得有人愿意贷款(商业银行赚息差,是愿意贷款的)。

还会有那么傻的人,不愿意从银行多贷款吗?有啊。

如果利息很低,还有人不愿意从银行贷款吗?有啊。

为什么西欧国家的基准利率为0?为什么日本等国家的基准利率还为负数?因为大家都不愿意贷款。为什么呢?利润=资金收益—资金成本,这些国家当下的发展阶段,缺乏高收益的投资项目。

“贷到就是赚到”是某些国家、某些历史时期的现象——并不适合任何国家的任何时期,当然也包括未来的中国。

破除路径依赖

过往的成功经验和失败经历,塑造着一个人的价值观和行事方式,并由此陷入路径依赖:

炒房赚过钱的人,会认为房价永远涨,任何投资都不如买房赚钱。

做实业亏过钱的人,会认为实业就是哀鸿遍野,以后再不会踏入半步。

普通人看见炒房赚钱会眼红、做实业亏钱会心存侥幸,越发相信炒房赚钱、实业亏钱。

大家的判断依据多是个人经验,或别人近在眼前的短期经验,并没有经过时间的长期验证:

过去二十年房价一直涨,所以房价永远涨;

过去十年货币一直超发贬值,所以货币会飞速膨胀;

过去政府调控摁不住房价,所以政府越调控、房价越疯涨;

过去贷到就是赚到,所以未来同样如此啊。